+33 1 85 54 01 95 +33 6 36 16 47 15

+33 1 85 54 01 95 +33 6 36 16 47 15

Devis gratuit

Devis gratuit

Nous essayons chaque jour de montrer le chemin grâce à nos idées et

notre vision.

Nous voulons être pionnier.

Principales dispositions de la loi de finances pour 2019

Date de publication: 10/12/2018

Actualisation du barème de l’impôt sur le revenu

Le barème de l’IR a été actualisé de 1,6%. Le nouveau barème se

présente comme suit :

1ère tranche : de 0 à 9.964 euros :

0%

2ème tranche : de 9.964 euros à 27.519 euros : 14%

3ème tranche : de 27.519 euros à 156.244 euros : 30%

4ème tranche : de 73.779 euros à 156.244 euros : 41%

5ème tranche : au-delà de 156.244 : 45%

Ces limites

correspondent au revenu net imposable (RNI) : revenu après

abattement de 10% pour frais professionnels et des éventuels

déficits et charges déductibles.

Report du prélèvement à la source (PAS) pour les particuliers employeurs

En attendant la mise à disposition par le chèque emploi service universel (CESU) et Pajemploi (réseau URSSAF) de dispositifs de gestion du PAS dédiés aux particuliers employeurs, ces derniers bénéficient d'une dispense temporaire de procéder à la retenue à la source sur les salaires versés aux employés à domicile en 2019. Les salariés à domicile devront verser un acompte d’IR dû au titre de 2019, calculé sur la base des salaires perçus au titre de 2018 et déclarés au printemps 2019. Ce paiement anticipé sera à verser sur les quatre derniers mois de l’année (septembre à décembre). Ensuite, le solde d'IR sur les salaires versés par un particulier employeur en 2019 sera étalé sur 16 mois, de septembre 2020 à décembre 2021, lorsque la somme restant due au fisc excède 300 euros et 50 % de l’IRrésultant de l’application du barème progressif.

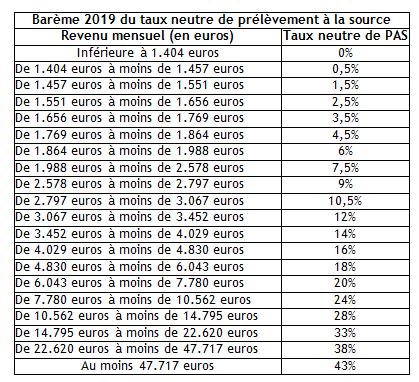

Revalorisation du taux neutre de prélèvement à la source (PAS)

Pour les contribuables soumis au taux neutre de PAS, qui concerne les personnes ne souhaitant pas transmettre leur taux à leurs employeurs ou à celles ne disposant pas de taux personnalisé de PAS, l’impôt retenu à la source est calculé à partir d’une grille de taux prévue par la loi. Ce barème va faire l’objet d’une revalorisation de 2,616% pour les revenus perçus ou réalisés en 2019, par rapport à la grille initialement prévue. Le barème du taux neutre sera ainsi le suivant en France métropolitaine :

Ces taux sont proportionnels : cela signifie que le taux de PAS s’applique à l’ensemble des revenus et non par tranche.

Suppression des taxes à faible rendement

La LF pour 2019 prévoit la Suppression de 17 taxes à faible

rendement :

1. Taxe sur l’ajout de sucre à la vendange

2. Contribution aux poinçonnages et essais des métaux

précieux

3. Contribution de sécurité de la propriété

maritime

4. Taxe sur les contrats d’échange sur défaut

d’un État

5. Droit fixe dû par les opérateurs de jeux ou

de paris en ligne

6. Contribution additionnelle à

l’imposition forfaitaire sur les entreprises de réseaux (IFER)

applicable aux stations radioélectriques - Fraction État

7. Taxe annuelle due sur les résidences mobiles terrestres

8. Taxe portant sur les farines, semoules et gruaux de blé

tendre livrés ou mis en œuvre en vue de la consommation humaine

9. Prélèvement sur les numéros surtaxés pour les jeux et

concours radiodiffusés et télévisés

10. Contribution

additionnelle à l’imposition forfaitaire sur les entreprises de

réseaux (IFER) applicable aux stations radioélectriques

11. Taxe sur l’édition des ouvrages de librairie

12.

Taxe sur les appareils de reproduction

13. Taxe sur les

bois et plants de vigne perçue au profit de l’Établissement

national des produits de l’agriculture et de la mer

(FranceAgriMer)

14. Taxe affectée à l’Établissement

national des produits de l’agriculture et de la mer due par les

exploitants agricoles producteurs de céréales

15. Taxe sur

les produits de la pêche maritime instituée au profit de

l’établissement national des produits de l’agriculture et de la

mer

6. Droit d’immatriculation des opérateurs et agences

de voyages

17. Taxe affectée à la chambre nationale de la

batellerie artisanale

Suppression de dépenses fiscales inefficientes

1. Suppression du 31° bis de l’article 81 du CGI : Exonération de l’avantage en nature résultant pour le salarié de la remise gratuite par son employeur de matériels informatiques et de logiciels nécessaires à leur utilisation entièrement amortis.2. Suppression de l’article 39 quinquies H du CGI : Provision pour aides à l’installation consenties par les entreprises à leurs salariés sous forme de prêt ou de souscription au capital de l’entreprise créée.

3. Suppression de l’exonération des plus-values de cession de titres de sociétés financières d’innovation (SFI) et parts de sociétés de recherche agréées ainsi que l’amortissement exceptionnel en faveur des entreprises qui souscrivent au capital de SFI.

4. Suppression de la déduction de la part des excédents mis en réserves impartageables par les sociétés coopératives d’intérêt collectif.

5. Suppression des dispositifs relatifs à l’acquisition et à la construction de logements sociaux dans les départements d’outre -mer, à savoir la réduction d’impôt prévue à l’article 199 undecies C du CGI en faveur des personnes physiques et la déduction fiscale prévue à l’article 217 undecies de ce code en faveur des entreprises passibles de l’impôt sur les sociétés. Ces dispositifs ne présentent plus aujourd’hui d’utilité dès lors que les organismes de logements sociaux établis dans un département d’outre-mer bénéficient directement d’un crédit d’impôt pour la réalisation et la réhabilitation de leur parc locatif social (article 244 quater X du CGI).

Modification des règles de calcul des acomptes d'impôt sur les sociétés

La LF prévoit de manière exceptionnelle d’augmenter le montant du dernier acompte d’IS pour les grandes entreprises. Ainsi, au titre d’un exercice ouvert entre le 1er janvier 2019 et le 31 décembre 2019, le montant du dernier acompte versé au titre d'un exercice ne pourrait être inférieur :

Pour les entreprises ayant réalisé un chiffre d’affaires compris entre 250 millions d’euros et 1 milliard d'euros au cours du dernier exercice clos, à la différence entre 95 % du montant de l’IS estimé au titre de cet exercice (au lieu de 80 %) et le montant des acomptes déjà versés ;

Pour les entreprises ayant réalisé un chiffre d’affaires compris entre 1 milliard d'euros et 5 milliards d’euros au cours du dernier exercice clos, à la différence entre 98 % du montant de l’IS estimé au titre de cet exercice (au lieu de 90 %) et le montant des acomptes déjà versés ; En revanche, les règles relatives aux entreprises ayant réalisé un chiffre d’affaires supérieur à 5 milliards d’euros et qui doivent déjà calculer leur dernier acompte sur la base de 98 % de l’IS estimé, ne sont pas modifiées.

Mise en place d'une révocabilité possible en cas de passage à l'IS

La révocation de l’option pour l’IS devient possible pour les sociétés de personnes et les EIRL dans les 5 années suivant l’option pour l’IS : avant la fin du mois précédant la date limite de versement du premier acompte d’IS de chaque exercice au titre duquel la renonciation à l’option s’applique. Si, au contraire, la renonciation à l’option intervient dans ce délai, la société n’aura plus la possibilité de demander à être de nouveau assujettie à l’IS.

Insertion d’une clause anti-abus générale en matière d'IS

La LF transpose la clause anti-abus générale prévue à l’article 6 de la directive (UE) 2016/1164 du Conseil du 12 juillet 2016 établissant des règles pour lutter contre les pratiques d’évasion fiscale qui ont une incidence directe sur le fonctionnement du marché intérieur (dite « ATAD » pour anti-tax avoidance directive).

Imposition des plus-values sur valeurs mobilières et droits sociaux en cas de transfert du domicile fiscal hors de France ("exit tax")

Le dispositif actuel de l’exit tax (imposition immédiate des plus-values sur les valeurs mobilières) serait remplacé par un dispositif anti-abus limité aux seuls contribuables qui cèdent leurs titres dans les 2 ans après leur départ de France. L’application du sursis de plein droit serait étendu aux contribuables s’installant dans un pays ayant conclu avec la France une convention d’assistance administration en vue de lutte contre la fraude et l’évasion fiscale ainsi qu’une convention d’assistance mutuelle en matière de recouvrement (et non plus uniquement en cas d’installation dans un pays de l’UE ou partie à l’EEE). Pour les autres Etats, la constitution de garantie resterait nécessaire pour bénéficier du sursis. Le nouveau dispositif s’appliquerait aux transferts effectués à compter du 1er janvier 2019. L’ancien dispositif resterait applicable notamment aux plus-values placées en report au titre de l’exit tax.

Suppression de l'exonération de taxe sur les conventions d’assurances (TSCA) sur la garantie décès des contrats d'assurance emprunteur

L’exonération de la taxe spéciale sur les conventions d’assurances (TSCA) dont bénéficient les contrats d’assurance en cas de décès souscrits en garantie du remboursement d’un prêt a été supprimée. Les garanties décès souscrites dans le cadre de l’assurance emprunteur seront désormais soumises à la TSCA au taux de droit commun de 9 % prévu à l’article 1001 du CGI.

Prorogation d'un an du crédit d’impôt en faveur de la transition énergétique (CITE)

Le crédit d’impôt en faveur de la transition énergétique jusqu’au 31/12/2019 (remplacée en 2020 par le versement d’une somme d’argent).

Transfert à la DGFIP du recouvrement des taxes sur les boissons non alcooliques

Le transfert du recouvrement des diverses contributions sur les boissons non alcooliques des services de la direction générale des douanes et des droits indirects (DGDDI) vers les services de la direction générale des finances publiques (DGFiP). Ces contributions seront collectées selon les mêmes modalités que la taxe sur la valeur ajoutée (TVA).

Augmentation maîtrisée des prestations sociales

Aides aux logements :

- Les aides au logement : aide

personnalisée au logement (APL), allocation de logement

familiale (ALF) et allocation de logement sociale (ALS) font

l’objet de deux revalorisations par an : au 1er janvier pour les

plafonds de ressources, et au 1er octobre pour les paramètres

servant au calcul des aides en fonction de l’indice de référence

des loyers (IRL).

Pour les années 2019 et 2020, le

gouvernement a décidé d'augmenter ces aides de seulement de

0,3%.

Allocations aux adultes handicapés :

- Le

montant maximum de l’allocation aux adultes handicapés (AAH)

sera porté à 900 euros dans le cadre d’une augmentation

exceptionnelle prévue au 1er novembre 2019.

- Dans l’intervalle, la revalorisation habituelle du 1er

avril n’aura pas lieu en 2019. Ensuite, son montant sera

revalorisé de 0,3 % le 1er avril 2020, à 902,7 euros.

Prime d’activité :

- La prime d’activité est une

aide financière versée par la Caf ou la MSA aux personnes

touchant un petit salaire. En plus de la revalorisation légale

d’avril 2018, les allocataires ont bénéficié d’une

revalorisation exceptionnelle maximum de 20 euros mensuels en

octobre 2018.

De plus, et conformément à engagement d’Emmanuel Macron pris pendant sa campagne présidentielle, une nouvelle majoration sera appliquée progressivement sur 3 ans en 2019, 2020 et 2021 à raison de 20 euros mensuels supplémentaires chaque année. Ce supplément ne sera pas perçu totalement, ni uniformément selon le niveau de revenus. Il s’agira d’une bonification individuelle, ouverte aux personnes ayant des revenus professionnels d’un montant supérieur ou égal à 0,5 SMIC. Son montant maximum, soit 20 euros, ne concernera que les travailleurs rémunérés au niveau du SMIC. Au-delà du salaire minimum, la bonification sera inférieure à 20 euros. Chaque revalorisation exceptionnelle interviendra en août et sera effectivement perçue à partir du mois d’octobre compte tenu du mode de calcul de la prime d’activité (actualisation trimestrielle en fonction de la déclaration de ressources) et du décalage d’un mois entre le droit à l’aide et son versement, le 5 du mois qui suit.

Modification du dispositif d’allocation d’activité partielle relative au délai de réclamation et au régime de recouvrement

Le délai durant lequel l’employeur peut solliciter le paiement de son allocation a été réduit d’un an. Il a été conféré aux autorités administratives compétentes un pouvoir de recouvrement en cas de fraude ou de fausse déclaration et, d’autre part, il a été instauré un régime de sanction en cas de fraude ou de fausse déclaration de l’employeur en ce qui concerne ses demandes d’autorisation préalable ou d’indemnisation. Ces dispositions s’appliquent pour les demandes de versement de l’allocation pour lesquelles la demande préalable d’autorisation de recours à l’activité partielle a été déposée à compter du 24 septembre 2018.